فایننشال تایمز بررسی کرد:

5 فاکتور اثرگذار بر بازار نفت

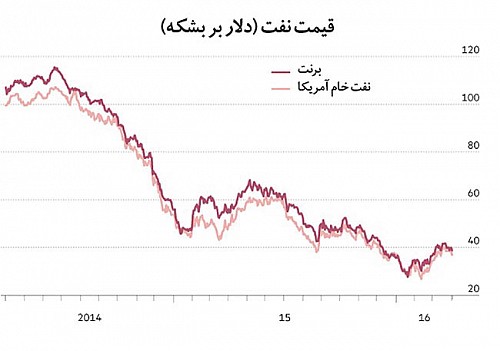

سه ماهه اول سال 2016 با سیگنال مشارکت بزرگترین تولیدکنندهای نفت در طرح فریز تولید، قیمت این کالا افزایش یافت.

سه ماهه اول سال 2016 با سیگنال مشارکت بزرگترین تولیدکنندهای نفت در طرح فریز تولید، قیمت این کالا افزایش یافت. اما در چند روزی که از سه ماهه دوم سال میگذرد شاهد افت قیمت نفت بودهایم. در این بین فایننشال تایمز طی گزارشی 5 عاملی را که در ماههای آینده میتواند مسیر نفت را تعیین کند برشمرده است. بر اساس این گزارش، طرح فریز تولید، سطح تولید نفت آمریکا، ترکیب قراردادی صندوقهای پوشش ریسک و عرضه و تقاضای جهانی نفت مهمترین فاکتورهایی هستند که میتوانند در ماههای آینده بر بازار نفت اثرگذار باشند.

طرح فریز نفتی

هرچند که کمتر از دو هفته تا برگزاری نشستی بین کشورهای عضو و غیر عضو اوپک به منظور توافق بر سر طرح فریز تولید نفت زمان باقی است، با این حال شک و تردید بسیاری درخصوص نتیجه این نشست همچنان وجود دارد. محمد بنسلمان، شاهزاده سعودی و ولیعهد بعدی این کشور هفته گذشته در مصاحبهای با بلومبرگ اعلام کرد کشورش تنها به شرط مشارکت ایران در طرح فریز نفتی حاضر به توقف رشد سطح تولید خود است، شرطی که بعید به نظر میرسد کشورمان آن را بپذیرد. پیش از این اظهارات اخیر محمدبن سلمان، به نظر میرسید عربستان و دیگر کشورهای عضو اوپک با عدم مشارکت ایران در طرح فریز مشکلی ندارند اما گفتههای شاهزاده سعودی تردید درخصوص نتیجه نشست دوحه را افزایش داده است.

با این حال فایننشال تایمز درخصوص اظهارات این شاهزاده سعودی بر این باور است در شرایطی که تنشها و رقابتها بین ایران و عربستان در سطح بالایی قرار دارد، چنین بیانی بیشتر برای افراد داخل عربستان مصرف دارد. در واقع تحلیلگران فایننشال تایمز بر این باورند که اظهارات بنسلمان به معنای شرکت نکردن عربستان در طرح فریز تولید نیست و برای اقناع افکار عمومی در داخل این کشور گفته شده است. این نشریه انگلیسی زبان دومین عاملی که میتواند دلیل اظهارات این شاهزاده سعودی باشد را تلاش برای کسب امتیاز بیشتر از ایران عنوان میکند.

به هر حال براساس این گزارش میتوان گفت، بعید است که کشورهای عضو اوپک بدون اطمینان از موفق بودن نشست دوحه در آن شرکت کنند، چراکه نشست اخیر اوپک نشان داد که برگزاری نشستی بدون عدم توافق میتواند شرایط را بسیار بدتر از آنچه که است کند. یک تحلیلگر اقتصادی بازار سرمایه درخصوص نشست دوحه به فایننشال تایمز گفته است، این نشست تقریبا یک نشست برای سازش و همکاری بیشتر حتی بدون مشارکت کامل ایران است، چراکه طرح فریز نهایتا تنها زیرساختهای بازار را قدری محکم و بازار نفت را پایدار میکند، ولی برای توازن بازار نفت به کاهش عرضه و افزایش تقاضا نیاز است.

عرضه نفت آمریکا

از تولید نفت آمریکا بهعنوان مهمترین عامل شروع افت قیمت نفت از میانههای سال 2014 یاد میشود. اما در حال حاضر تولید نفت این کشور به آرامی رو به کاهش گذاشته است که میتواند بهعنوان عاملی برای رشد قیمت نفت در ماههای آینده عمل کند. به گزارش فایننشال تایمز، بین سالهای 2008 تا 2015 آمریکا توانست تولید نفت خود را از 5 میلیون بشکه در روز به 7/ 9 میلیون بشکه برساند، یعنی تقریبا رشد 100 درصدی تولید را تجربه کرد. اما آخرین دادههای اداره اطلاعات انرژی آمریکا نشان میدهد در 12ماه اخیر میزان تولید نفت این کشور افت بیش از 5درصدی داشته و به 2/ 9 میلیون بشکه در روز رسیده است. انتظار میرود تولید نفت این کشور در سال جاری نیز بیش از 4 درصد افت کند و همچنین آژانس بینالمللی انرژی میزان تولید آمریکا در سال 2017 را 2/ 8 میلیون بشکه در روز برآورد کرده است که نشان از کاهش 5/ 1 میلیون بشکهای نسبت به بیشترین سطح خود دارد. اما برخی این مقدار افت در تولید نفت آمریکا را خوشبینانه میدانند. بهطور مثال موسسه انرژی اسپکتس، یک مرکز مشاورهای مستقر در لندن، بر این باور است که برآورد کاهش نیم میلیون بشکهای تولید نفت آمریکا بسیار بالا است و ممکن است موجب خطا در برآورد قیمت نفت برای معاملهگران در بازار نفت شود.

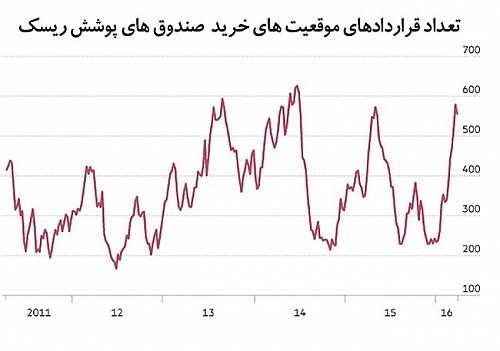

موقعیتهای معامله صندوقهای پوشش ریسک

بر اساس گزارش فایننشال تایمز، صندوقهای پوشش ریسک از ابتدای سال جاری میلادی در موقعیتهایی خلاف مسیر قیمت نفت معامله کردهاند. در واقع در ابتدای ماه ژانویه در حالی که قیمت نفت برای اولین بار به زیر 30 دلار رسید، صندوقهای مالی به شکل کم سابقهای در موقعیتهای بلندمدت(انتظار برای افزایش قیمت نفت) معامله کردند و تعداد معاملات در موقعیتهای بلند مدت یا همان خریدبه بیشترین مقدار خود در تاریخ بسیار نزدیک شد. در واقع صحبت از طرح فریز موجب شد که صندوقهای پوشش ریسک آغاز به معامله در موقعیتهایی خلاف جهت بازار نفت کنند. نتیجه این رفتار معاملهگران رسیدن موقعیتهای خالص(تعداد معاملات انتظار افزایش قیمت منهای تعداد معاملات انتظار برای کاهش قیمت) به بیشترین مقدار خود در تاریخ( معادل حدود نیم میلیارد بشکه نفت) در میانههای ماه مارس بود و مقدار نفتی که در موقعیتهای بلند مدت معامله شد به بیش از 750 میلیون بشکه نفت رسید.

اما با رسیدن قیمتهای نفت به بالای 40دلار به نظر میرسد چرخش دوبارهای در رفتار معاملهگران رخ داده است. بر اساس گزارش فایننشال تایمز، هفته گذشته تعداد معاملات در موقعیت بلند مدت کاهش یافته است و هرچند چگونگی معامله کردن صندوقهای تامین مالی تنها عامل تایینکننده قیمت نفت نیست، اما این چرخش در کوتاه مدت میتواند موجب نوسانات بزرگی در بازار نفت شود. یکی از تحلیلگران ساکسو بانک در اینباره به این نشریه انگلیسی زبان گفته است، با وجود نشانههایی از بهبود بازار نفت و رسیدن قیمتها به بالای 40 دلار، اما همچنان عوامل بنیادی بازار نفت ضعیف هستند، از این رو معاملهگران نسبت به چشمانداز رشد بیشتر قیمتها محتاط هستند.

نوسان در سطح تولید

در ادامه این گزارش فایننشال تایمز قیمت پایین نفت را بهعنوان عاملی که میتواند ریسک قطع تولید نفت را افزایش دهد، معرفی میکند. بر اساس این گزارش، در حال حاضر اختلافات ادامهدار بغداد و کردستان عراق بر سر فروش مستقل نفت منطقه کردستان موجب شده که صادرات نفت از منطقه شمالی این کشور 150 هزار بشکه در روز کاهش یابد. در نیجریه نیز شرکت شل پس از انفجار پایانه فورکادوس شرایط اضطراری اعلام کرد که به کاهش 250هزار بشکهای صادرات نفت این کشور منجر شده است. از سوی دیگر به نظر میرسد قبل از نشست دو هفته آینده کشورهای تولیدکننده سعی دارند که سطح تولید خود را به بیشترین مقدار برسانند. بهطور نمونه میتوان به افزایش تولید نفت روسیه در ماه مارس و رسیدن آن به بیشترین مقدار ظرف 30 سال اخیر اشاره کرد. همچنین توافق عربستان و کویت بر سر تولید از میدان مشترک نفتی خفجی در این راستا است. این موارد میتواند به عرضه بیشتر نفت به بازار بیانجامد.

تقاضای جهانی نفت

اما بر اساس گزارش فایننشال تایمز تقاضا غیر قابل پیشبینیترین کارت در بازی بازار نفت است، هرچند افت قیمت نفت به رشد تقاضا در سال 2015 کمک کرد، اما در سال جاری شرایط بسیار پیچیدهتر است. نگرانی درباره کاهش رشد تقاضای نفت چین، زمستان معتدل و نه چندان سرد و همچنین انتظار برای کاهش بیشتر قیمتها از عواملی بودند که از رشد بیشتر تقاضای نفت جلوگیری کردند. با این حال آژانس بینالمللی انرژی پیشبینی کرده است که تقاضای نفت امسال به 2/ 1 میلیون بشکه خواهد رسید، یعنی بیشتر از میانگین پنج سال اخیر. اگر به این سطح یا بیشتر از آن دستیابیم، بازار نفت تا پایان سال جاری به تعادل خواهد رسید. مدیر یک صندوق سرمایهگذاری درباره تعادل در بازار نفت میگوید: تقاضا با قدرت در حال رشد است و از سوی دیگر تولید نفت کشورهای غیر عضو اوپک رو به کاهش گذاشته و در پروژههای نفتی جدید سرمایهگذاری انجام نشده است. بنابراین اواخر سال جاری یا در سال 2017 شاهد به تعادل رسیدن بازار نفت خواهیم بود.

منبع حبر: دنیای اقتصاد